進む円安、企業への悪影響を緩和する経済対策の実施を急げ!

外国為替市場で円安が急激に進んでいます。

新型コロナウイルスの感染が拡大して以降、2021年1月6日に一時102円57銭を付けました(東京市場スポットレート、インターバンク相場)が、直近では2022年4月20日に一時129円40銭を記録し、この1年4カ月余りの間で最大約26%円安が進んだことになります。

この背景には、米国における政策金利の引き上げで日米間の金利差が拡大、今後も米国の金利引き上げ予想が現在の為替レートに織り込まれていることが基本にあります。さらに2月以降には、新たな要素としてロシア・ウクライナ戦争の深刻化が加わったと言えるでしょう。

近年、外国為替市場において世界的なショックが起こった際に円高が進む、いわゆる「有事の円買い」が行われていました。例えば、過去に当コラム(「有事の円買い」2017年5月8日)でも紹介したように、リーマン・ショック(2008年9月)や欧州債務危機(2010年)、東日本大震災(2011年3月)、英国のEU離脱決定(2016年6月)、米国によるシリア空爆(2017年4月)などが挙げられます。

上記のコラムで挙げた事例は、経済的ショックや国内での自然災害、そして日本が直接関わらない戦闘行為でした。ところが今回は少し様相が異なっているようです。国際金融市場の関係者によると「一部の海外の機関投資家の間では、日本はすでに当事国」であり、ロシアからも「非友好国」として指定されるに至っているのです。

日本はロシアに対して、大手銀行のSWIFT(国際銀行間通信協会)からの排除や、ロシア中央銀行の海外における資産の凍結など、金融分野を中心にさまざまな経済制裁を発表しています。こうした現実のなかで、基軸通貨であるドルや究極の安全資産である金が買われ、その結果として緩やかな円安が続いていると言えるでしょう。

従来、円安は輸出を促す効果を持つことから日本経済にはプラスの影響があると捉えられてきました。しかし現在では、輸出企業は海外での現地生産を進め、円安による輸出拡大はかつてほどの効果がみられなくなっています。むしろ、輸入物価を押し上げ、日本の実質購買力を悪化させるマイナスの側面が重くのしかかるようになってきました。

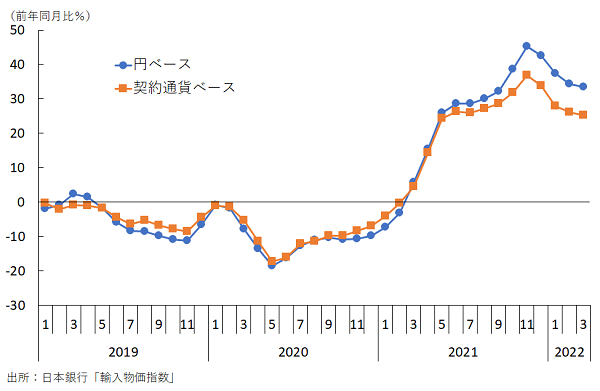

とりわけ、原油をはじめ原材料価格が急騰するなかで、2022年3月の輸入物価指数は前年同月より33.4%上昇しました(図表)。もちろん、輸入物価の上昇のうち、原材料自体の価格上昇が75%を占め、円安による影響は25%と4分の1を占めているだけです。しかし、2021年5月の段階では円安が占める割合は6%程度だったことを考えると、急速に高まってきたと捉えることができるでしょう。

しかしながら、円安による輸出拡大効果が低下した一方で、2010年代以降は設備投資を促したり、雇用を改善させることで国内経済にプラスの影響をもたらすという方向にシフトしてきたことも知られています。ただし、あまりに急速な為替相場の変動は、企業が対応できるスピードを上回り、多くの弊害を引き起こしてしまいます。

政府が為替市場に直接影響力を及ぼすことは困難です。しかし、市場の急変を落ち着かせる環境を整えることや、企業が受ける悪影響を緩和させる措置を取ることは可能です。輸入物価の上昇に対しては、減税や補助金の適用条件の緩和など、財政政策で対処することが重要ではないでしょうか。

![TDB景気動向オンライン [帝国データバンク]](/common/images/header__logo--img2.png)