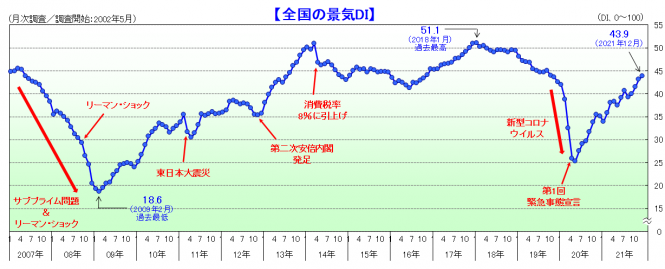

2021年12月の景気動向調査

景気DIは半数超の業種で新型コロナ前の水準を上回る

■調査結果のポイント

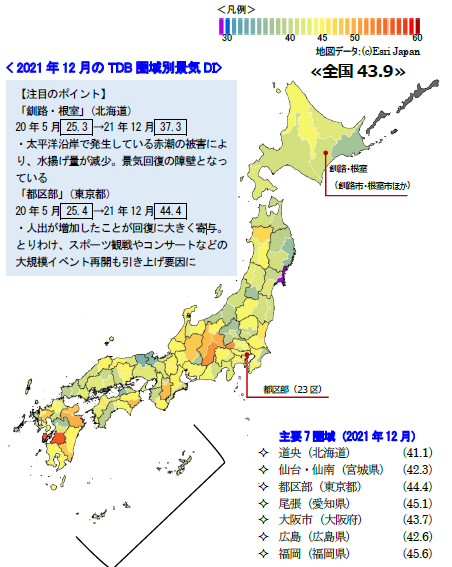

- 2021年12月の景気DIは前月比0.8ポイント増の43.9となり、4カ月連続で改善した。国内景気は、緩やかな回復傾向が続いたものの、業種間で回復度合いに差がみられた。今後は、変異株の感染動向に左右されつつも、緩やかな回復傾向が続くとみられる。

- 『製造』『卸売』など5業界29業種で新型コロナ前である2020年1月の水準を上回った。一方、『建設』『サービス』など5業界21業種は下回った。また、原材料の不足・価格の高騰が続くなか、仕入単価DIは7業種、販売単価DIは8業種で過去最高の水準となった。

- 『北関東』『北陸』『東海』など10地域中9地域が改善、『東北』が悪化となった。自動車関連の悪材料が徐々に緩和し、『東海』が10地域中で最も大きく改善。一部地域では公共工事や人出の増加もプラス要因となった。規模別では「大企業」「中小企業」「小規模企業」すべてが4カ月連続でそろって改善した。

< 2021年12月の動向 : 回復傾向 >

2021年12月の景気DIは前月比0.8ポイント増の43.9となり、4カ月連続で改善した。

12月の国内景気は、部品などの供給制約が一部で緩和する動きもみられ、51業種中29業種で新型コロナショック前である2020年1月の水準を上回った。外出機会の増加で衣類や娯楽サービスなど個人消費関連の景況感を押し上げた。さらに、半導体製造装置などは引き続き好調に推移したこともプラス材料となった。他方、原材料価格の高騰により仕入単価の上昇傾向が続いたことは、企業の収益環境を下押しする要因となった。農・林・水産業においては、生乳の供給過剰や飼料高騰などもあり、景況感が大きく悪化した。

国内景気は、緩やかな回復傾向が続いたものの、業種間で回復度合いに差がみられた。

< 今後の見通し : 回復傾向 >

今後の国内景気は、新型コロナウイルス変異株の感染動向に左右される一方、対面型サービス消費や自動車などの生産も徐々に回復が見込まれる。また、企業業績の改善とともに設備投資意欲が上昇傾向にあり、設備投資も増加が続くとみられる。さらに、リベンジ消費や旺盛な自宅内消費の継続、5G関連の環境整備、半導体需要の増加、GoToトラベルの再開、SDGsへの対応もプラス材料となろう。他方、原材料価格の高騰・高止まりは大きな下振れリスクである。さらに、海外経済の回復力鈍化も懸念材料となる。感染拡大防止と経済活動の活発化へのバランスや、人手不足感の高まりなども注視する必要がある。

今後は、変異株の感染動向に左右されつつも、緩やかな回復傾向が続くとみられる。

業界別:29業種で新型コロナ前を上回る一方、原材料の不足・高騰が続く

・『製造』『卸売』など5業界29業種で新型コロナ前である2020年1月の水準を上回った。一方、『建設』『サービス』など5業界21業種は下回った。また、原材料の不足・価格の高騰が続くなか、仕入単価DIは7業種、販売単価DIは8業種で過去最高の水準となった。

・『小売』(37.7)…前月比1.7ポイント増。3カ月連続で改善。景気DIは消費税率が10%に引き上げられた2019年10月(37.0)の水準を上回った。年末にかけて外出機会が増加するなか婦人・子供服が上向いた「繊維・繊維製品・服飾品小売」(同5.9ポイント増)や、家庭内需要が堅調な「家具類小売」(同8.4ポイント増)が大きく改善した。他方、「自動車・同部品小売」(同1.3ポイント減)は2カ月ぶりに悪化。半導体不足の影響による新車の供給量減少もあり、仕入単価DI・販売単価DIともに過去最高の水準まで上昇した。

・『製造』(45.1)…同1.5ポイント増。3カ月連続で改善。全12業種で新型コロナ前の2020年1月の水準を上回った。医療用機械器具が大幅に改善した「精密機械、医療機械・器具製造」(同3.2ポイント増)は、51業種で最も高い水準となった。また、「輸送用機械・器具製造」(同2.2ポイント増)は、12月に入り再び自動車工場の稼働停止がみられるものの、挽回生産へ向けた動きや受注残の積み上がりを背景に3カ月連続で改善した。他方、木材や金属などの原材料不足・高騰は続き、仕入単価DIは72.1(同0.7ポイント増)まで上昇。「鉄鋼・非鉄・鉱業」など4業種では過去最高の水準を記録した。さらに販売単価DIも55.9(同0.9ポイント増)と過去最高の水準で、川下産業への価格転嫁も進む。

・『建設』(45.2)…同0.2ポイント減。4カ月ぶりに悪化。給湯器などの住宅設備の納入が遅れるなか、管工事や電気工事などの景況感が下向いた。また、公共工事の受注高も足元で低下傾向となり、土木建築工事など多くの業種でマイナス要因となった。さらに、木材や鋼材など建材の価格高騰も継続し、『建設』の仕入単価DIは70.8(同1.1ポイント増)と2008年8月(70.9)以来に70を上回る水準まで上昇。他方、工事の受注単価を表す販売単価DIも53.0(同0.3ポイント増)と緩やかに上昇しているものの、仕入単価の上昇と比べてその伸びは小さい。「競争激化により利益が減少している」(土木工事)など、工事の案件数の低下や受注競争の激化を背景に、収益面への懸念が強まっている。

・『農・林・水産』(38.2)…同4.4ポイント減。4カ月ぶりに悪化。牛乳やバターの原料となる生乳の供給過剰が問題となるなか、酪農業の景況感が悪化。漁業も北海道などで赤潮被害による漁獲量の減少がみられ、厳しい水準での推移が続く。また、養鶏などの畜産業でも、トウモロコシなどの飼料価格の高騰が下押し要因となった。他方、林業は木材の国内需要が依然として堅調であり、景況感も高水準での推移が続いている。

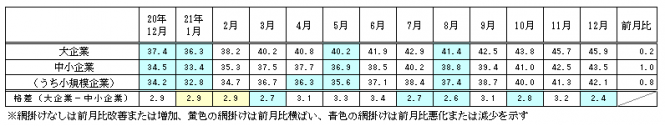

規模別:4カ月連続で全規模が改善、人出の増加や生産持ち直しがプラス材料

・「大企業」「中小企業」「小規模企業」すべてが4カ月連続でそろって改善した。観光地への人出の増加が好材料だったほか、中小企業のトラック輸送も押し上げ要因となった。

・「大企業」(45.9)…前月比0.2ポイント増。4カ月連続で改善し、景況感が「良い」とする企業は1年11カ月ぶりに2割台を回復した。新設住宅着工戸数が徐々に増加傾向を示すなか、建材や窯業・土石製品の製造関連が好調だった。

・「中小企業」(43.5)…同1.0ポイント増。4カ月連続で改善。製造業の改善で荷動きが活発化したことなどもあり、トラック輸送を含む『運輸・倉庫』の設備稼働率DIが2年1カ月ぶりに50台を回復した。また郊外エリアを中心に『不動産』も上向き傾向が続いた。

・「小規模企業」(42.1)…同0.8ポイント増。4カ月連続で改善。観光地への人出の増加でお土産関連や娯楽サービスなどがやや持ち直してきたなか、とりわけ「飲食料品小売」は50を上回り、2017年11月(52.1)の水準まで上昇した。

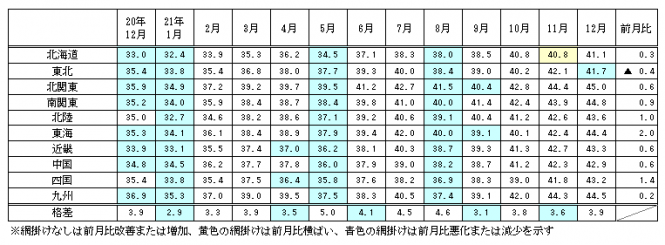

地域別:10地域中9地域が改善、自動車関連や公共工事などがプラス材料に

・『北関東』『北陸』『東海』など10地域中9地域が改善、『東北』が悪化となった。自動車関連の悪材料が徐々に緩和し、『東海』の景況感が10地域中で最も大きく改善。また一部地域では公共工事や人出の増加もプラスとなり、33都道府県が上向いた。

・『北関東』(45.0)…前月比0.6ポイント増。3カ月連続で改善。新規建築が堅調な『建設』が7カ月連続で改善した。半導体製造装置で「旺盛な受注」(電気機械器具製造)が続いたほか、「巣ごもり需要が継続」(各種食料品小売)など宅配関連も好調だった。

・『北陸』(43.6)…同1.0ポイント増。4カ月連続で改善。順調な公共工事の発注により『建設』などが全体を押し上げたほか、人出の増加で飲食料品関連の製造・卸売や「飲食店」なども大きく改善した。また、域内において「小規模企業」の改善が目立った。

・『東海』(44.4)…同2.0ポイント増。3カ月連続で改善。自動車関連において一部で「半導体の入荷も回復をみせてきた」(自動車部品製造)といった動きもあり、『製造』が2019年4月(47.6)以来2年8カ月ぶりとなる水準まで回復してきた。

◆TDB圏域別景気DI◆

企業が実感する地域の景況感により近づけるため、地域の経済的なつながりや交通網などを考慮し全国47都道府県を130の圏域に分割して、圏域別景気DIを算出

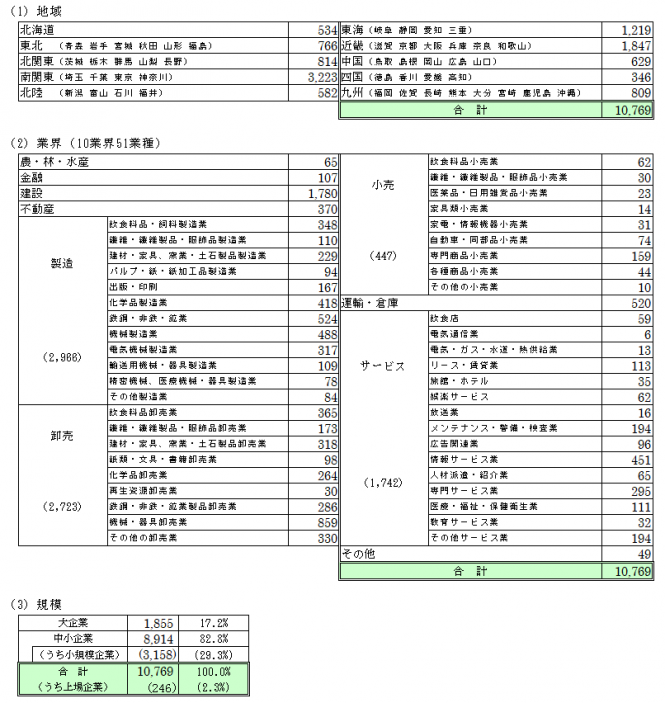

【調査先企業の属性】

1.調査対象(2万3,826社、有効回答1万769社、回答率45.2%)

2.調査事項

・景況感(現在)および先行きに対する見通し・経営状況(売り上げ、生産・出荷量、仕入れ単価・販売単価、在庫、設備稼働率、従業員数、時間外労働時間、雇用過不足、設備投資意欲)および金融機関の融資姿勢について

3.調査時期・方法

2021年12月16日~2022年1月5日(インターネット調査)

【景気動向指数(景気DI)について】

■TDB景気動向調査の目的および調査項目全国企業の景気判断を総合した指標。国内景気の実態把握を目的として、2002年5月から調査を開始。景気判断や企業収益、設備投資意欲、雇用環境など企業活動全般に関する項目について全国2万4千社以上を対象に実施している月次統計調査(ビジネス・サーベイ)である。

■調査先企業の選定

全国全業種、全規模を対象とし、調査協力の承諾が得られた企業を調査先としている。

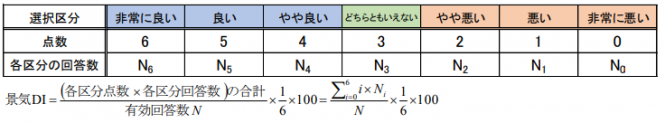

■DI算出方法

DI(ディフュージョン・インデックス〈Diffusion Index〉)は、企業による7段階の判断に、それぞれ以下の点数を与え、これらを各選択区分の回答数に乗じて算出している。

景気DIは、50を境にそれより上であれば「良い」、下であれば「悪い」を意味し、50が判断の分かれ目となる(小数点第2位を四捨五入)。また、企業規模の大小に基づくウェイト付けは行っておらず、「1社1票」で算出している。

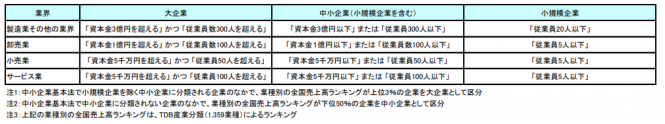

■企業規模区分

企業の多様性が増すなか、資本金や従業員数だけでは計りきれない実態の把握を目的に中小企業基本法に準拠し、全国売上高ランキングデータを加え下記の通り区分している。

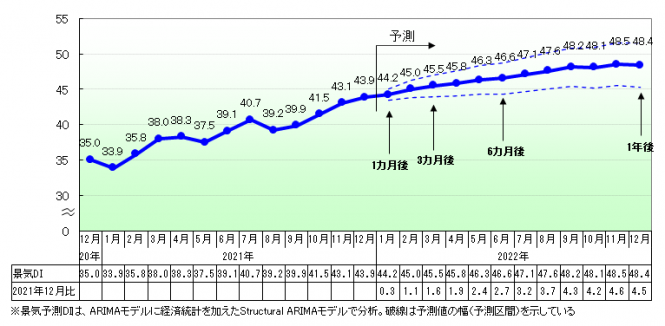

■景気予測DI

景気DIの先行きを予測する指標。ARIMAモデルに、経済統計やTDB景気動向調査の「売り上げDI」、「設備投資意欲DI」、「先行き見通しDI」などを加えたstructural ARIMAモデルで分析し、景気予測DIを算出している。

【内容に関する問い合わせ先 】

株式会社帝国データバンク 情報統括部

担当:窪田、池田、杉原、石井

TEL:03-5919-9344

E-mail:keiki@mail.tdb.co.jp

リリース資料以外の集計・分析については、お問い合わせ下さい(一部有料の場合もございます)。

![TDB景気動向オンライン [帝国データバンク]](/common/images/header__logo--img2.png)