ネット銀行との取引に関する企業の動向調査

企業の28.0%が「ネット銀行」利用

新興企業で4割超、若い社長の企業で利用進む

~ 企業規模が小さいほど割合高く、魅力は「低コスト」 ~

新興企業で4割超、若い社長の企業で利用進む

~ 企業規模が小さいほど割合高く、魅力は「低コスト」 ~

実店舗を持たず、インターネットを介した取引で金融サービスを提供する「ネット銀行(新形態の銀行)」の利用が個人および企業の間で年々拡大している。

帝国データバンクが発表した「2022年全国企業『メインバンク』動向調査」[1]によると、全国企業のメインバンクについて、都市銀行は減少傾向である一方、ネット銀行は他業態に比べて大幅なシェア拡大を継続。インターネットバンキングの普及が加速しているなか、ネット上での取引が可能、かつ手数料や利用料が比較的低いことなどがその背景にあげられる。

そこで、帝国データバンクは、ネット銀行との取引に関する企業の動向について調査を実施した。本調査は、TDB景気動向調査2023年2月調査とともに行った。

- 調査期間は2023年2月14日~2月28日、調査対象は全国2万7,607社で、有効回答企業数は1万203社(回答率37.0%)

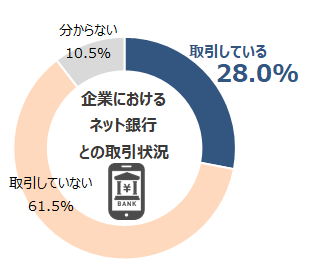

企業の28.0%がネット銀行を利用、新型コロナ禍を機に取引再開/開始は2%にとどまる

ネット銀行との取引について尋ねたところ、『取引している』と回答した企業は28.0%となった。その内訳をみると「新型コロナ禍の前から取引している」企業は26.0%、「過去に取引をしていたが、改めて再開した」は0.4%、「新たに取引を始めた」は1.6%となった。合計すると企業の2%が新型コロナ禍を機にネット銀行を再開または開始した。

企業からは、「新型コロナ禍とは関係なく、ネット銀行取引は、振込手数料がかからないため取引を決めた」(一般電気工事、岩手県)といった声が聞かれた。

企業におけるネット銀行との取引状況

一方で、「取引していない」は61.5%となり、「分からない」は10.5%だった。取引していない企業からは、「メガバンクのインターネットバンキング利用機会は増えており、ネット銀行との取引は今のところ利用するつもりはない」(酒類卸売、東京都)といった声があがっていた。

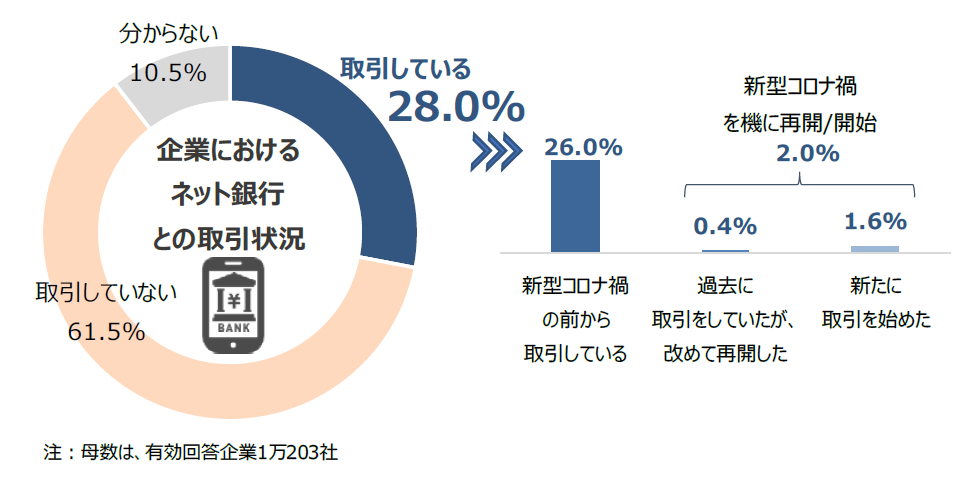

企業規模が小さいほどネット銀行との取引割合が高い

ネット銀行と取引している企業の割合を規模別にみると、「大企業」は22.8%と全体を5.2ポイント下回った。一方で、「中小企業」は29.0%、とりわけ「小規模企業」は30.6%と全体より2.6ポイント高くなった。

従業員数別でみても、「1,000人超」(18.6%)および「301~1,000人」(19.0%)は2割未満だった一方、「5人以下」(32.2%)、「6~20人」(30.3%)は3割超となっている。規模が小さい企業ほどネット銀行との取引の割合が高まっていた。ネット銀行と取引している企業割合~規模、従業員別~

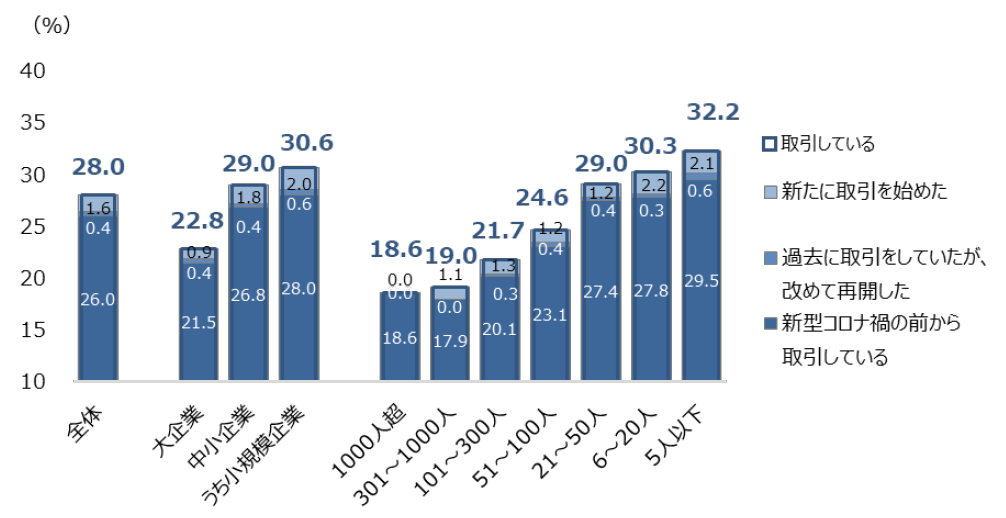

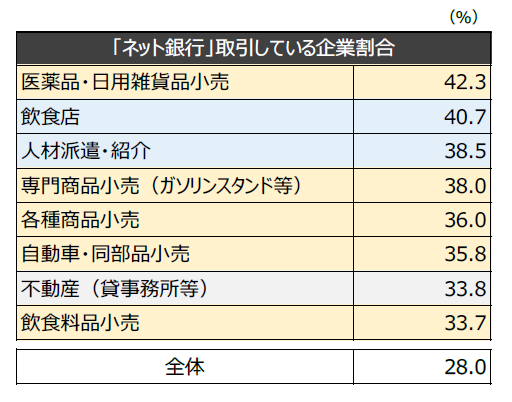

特に小売業界で約4割の企業がネット銀行利用

ネット銀行と取引している企業の割合を業界別にみると、『小売』は39.8%で最大となり、全体を11.8ポイント上回った。以下、『不動産』(33.8%)、『サービス』(31.4%)、『農・林・水産』(30.6%)が3割台前半で続いた。

さらに主な業種でみると、「医薬品・日用雑貨品小売」(42.3%)、「飲食店」(40.7%)では4割超の企業がネット銀行と取引している。また、「人材派遣・紹介」(38.5%)やガソリンスタンドを含む「専門商品小売」(38.0%)、総合スーパーを含む「各種商品小売」(36.0%)などは3割台後半となり、とりわけ個人消費関連の業種で『取引している』割合が高い傾向となっている。

キャッシュレス化の進展にともない、スマホ決済を導入する小売店や飲食店などが増加しているなか、スマホ決済サービスと連携しているネット銀行を利用すると売上金振り込みに関する優遇が受けられるといった利点が、個人消費関連の業種におけるネット銀行との取引を促す一因だと考えられる。

企業からは、「ネット銀行は振込手数料が安いため、利用している。また、実店舗を持っている銀行口座と併用しているが、そうした銀行のインターネットバンキングよりもネット銀行の方がセキュリティー面がしっかりしていると感じる」(各種商品通信販売、青森県)や「キャッシュレス化にともない、QRコード決済を導入したが、手数料が安くなるため連携しているネット銀行の口座を売上金の受取口座として使っている。またネット銀行は基本的に都市銀行より振込手数料が安い」(一般飲食店、香川県)といったコメントが聞かれた。ネット銀行と取引している企業割合~業界別~

ネット銀行と取引している企業割合~主な業種~

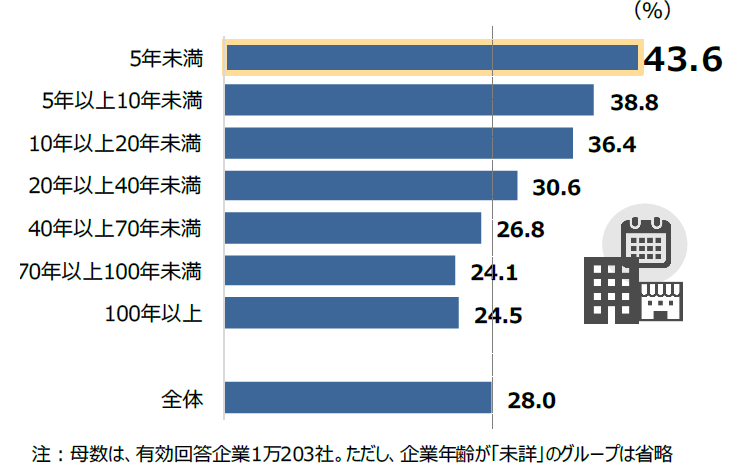

創業・設立から「5年未満」の企業におけるネット銀行取引割合が43.6%でトップ

『取引している』企業を企業年齢別[2]にみると、スタートアップ企業などを含む「5年未満」が43.6%と4割超にのぼり、最高となった。

以下、「5年以上10年未満」(38.8%)、「10年以上20年未満」(36.4%)が3割台後半で続いた。「20年以上40年未満」(30.6%)も全体を上回った一方、40年以上の企業は全体を下回る結果となった。「100年以上」は「70年以上100年未満」を若干上回ったが、総じてみると創業・設立年数が経つほど割合が低くなる傾向にある。

その一因として、ネット銀行口座は比較的簡単でスピーディーに開設ができるほか、創業初期の企業でも融資を受けられるところもあることがあげられる。ほかにも、ICT(情報通信技術)インフラ整備の推進が進んでいる時代に設立された企業ほどICTへの抵抗感が比較的少なく、インターネット上でのサービスのみを提供するネット銀行との取引割合が比較的高い1つの要因と考えられる。ネット銀行と取引している企業割合~企業年齢別~

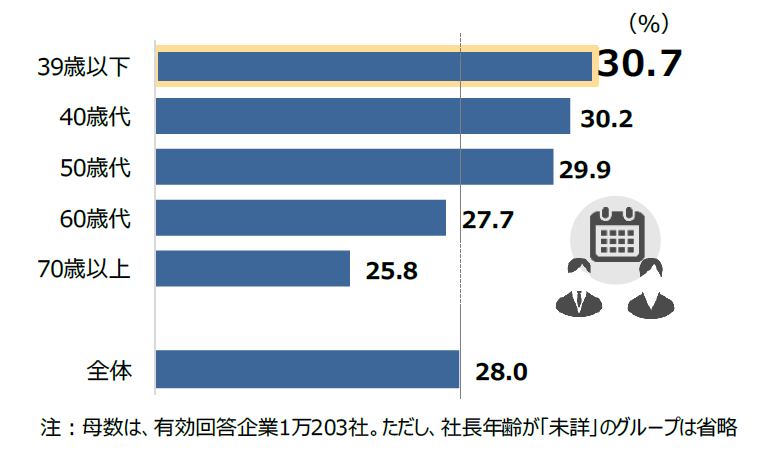

社長年齢が低いほどネット銀行取引割合が高い傾向に

『取引している』企業を社長年齢別にみると、「39歳以下」が30.7%でトップ、「40歳代」が30.2%で続いた。また、「50歳代」(29.9%)も全体を上回った。

他方、社長が60歳代以上の企業における取引割合は全体を下回る結果となった。総じてみると、社長の年齢が低い企業ほどネット銀行との取引割合が高い傾向になった。若い世代は比較的ICTに抵抗感が少ないことが一因だと考えられる。ネット銀行と取引している企業割合~社長年齢別~

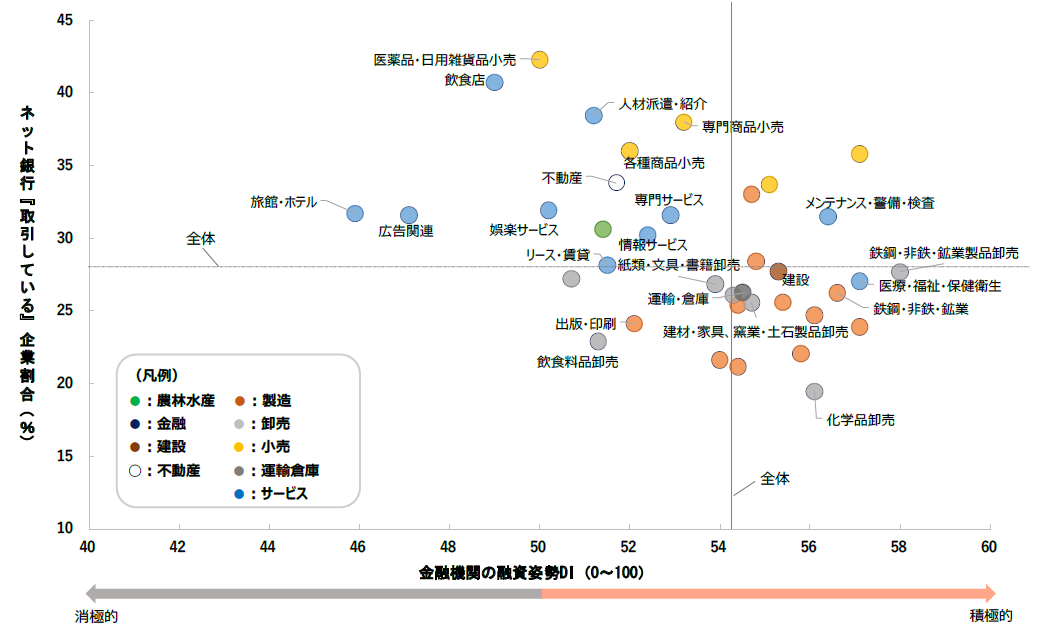

金融機関からの融資姿勢が積極的でない業種ほどネット銀行利用割合が高まる

ネット銀行は融資手続きの煩雑さが比較的少なく、審査申込から借入までの期間が短い点のほか、既述したように創業初期や赤字の企業でも融資を受けられるところもあるなど、融資面でのメリットがあげられる。そこで、TDB景気動向調査の結果から算出した企業から見た金融機関の融資姿勢を示す「金融機関の融資姿勢DI」(0~100で50を下回れば消極的、上回れば積極的)とネット銀行との取引割合の関係を主な業種別にみると、金融機関の融資姿勢DIが1ポイント上昇するとネット銀行との取引割合が0.8ポイント低下するという傾向が表れていた[3] 。言い換えれば、金融機関からの融資を比較的受けにくいと感じている業種ほど、融資面でのメリットがみられるネット銀行と取引する傾向にある。

ネット銀行取引割合と金融機関融資姿勢DIの関係

まとめ

本調査の結果、ネット銀行と取引している企業は3割近くとなった。零細企業の取引割合が高く、企業規模が小さいほど取引の割合が高まっている。取引している企業の割合を業界別にみると、『小売』は約4割で最大となり、『不動産』、『サービス』、『農・林・水産』が3割台前半で続いた。さらに主な業種では、「医薬品・日用雑貨品小売」、「飲食店」では4割超の企業がネット銀行と取引しており、とりわけ個人消費関連の業種で『取引している』割合が高い傾向となっている。一方で、約6割の企業はネット銀行と取引していない結果となった。

ネット銀行はコスト面での優位性のほか、口座開設などは来店せずにインターネット上で完結できる高い利便性など、企業にとってメリットは大きいと言える。一方で、融資の限度額が比較的低い点や、国や地方自治体の補助金等を受け取れない場合があるなど、実店舗を持っているメガバンクや地方銀行に比べたデメリットもある。

物価高騰によるコスト負担増が継続するなか、低コストが強みであるネット銀行を利用する企業はますます増加するとみられる。また、今後は金融取引における高い利便性やスピード感を求める動きが加速するほか、着々と新たなニーズも出てくると考えられる。金融機関には多様化する利用者ニーズに対応するための取り組みが求められるとともに、こうした変化に向け政府による金融業に対する規制緩和も必要となってくるであろう。

[1]帝国データバンク「全国企業「メインバンク」動向調査(2022)」(2022年12月16日発表)

[2]企業年齢(corporate vintage)は、創業または設立からの経過年数

[3]

ネット銀行と取引している企業割合を被説明変数、金融機関の融資姿勢DIを説明変数として単回帰分析を行ったところ、以下の結果が得られた。

ネット銀行と取引している企業割合=72.551-0.807*金融機関の融資姿勢DI

(0.000)(0.009)

OLS、カッコ内p-値、自由度修正済み決定係数0.148

【内容に関する問い合わせ先 】

株式会社帝国データバンク 情報統括部

担当:石井 ヤニサ、米村 吟子

TEL:03-5919-9343

E-mail:keiki@mail.tdb.co.jp

リリース資料以外の集計・分析については、お問い合わせ下さい(一部有料の場合もございます)。

![TDB景気動向オンライン [帝国データバンク]](/common/images/header__logo--img2.png)