2023年度の設備投資に関する企業の意識調査

設備投資計画がある企業は60.5%、コロナ前に近づく

~人手不足、エネルギー価格上昇への対応に関心高く~

~人手不足、エネルギー価格上昇への対応に関心高く~

5月8日より、新型コロナの感染症法上の分類が「5類」に移行し、いよいよポストコロナに向けて経済活動が本格化してきた。

コロナ禍での行動制限の影響が大きかった観光や飲食の業界では、インバウンドのみならず国内での旅行需要が急回復し、宿泊、旅客輸送、土産小売、飲食の分野で供給拡大に向けた動きがみられる。また、半導体をはじめ各種資材の不足が解消され、生産・営業活動が持ち直す動きもあるなど、設備増強に向けて動き始める企業も増えつつある。

一方で、需要の急回復による仕入れコストの増加や賃上げによる人件費高騰、コロナ融資の支払い猶予の終了など、国内景気の下振れ材料も多いなかで、企業は今後の設備投資に対してどのように計画しているのだろうか。

そこで、帝国データバンクは2023年度の設備投資に関する企業の意識について、全国の企業に調査を実施した。本調査は、TDB景気動向調査2023年4月調査とともに行った。

- 調査期間は2023年4月17日~4月30日、調査対象は全国2万7,663社で、有効回答企業数は1万1,108社(回答率40.2%)。なお、設備投資に関する調査は2017年4月以降、毎年4月に実施、今回で7回目

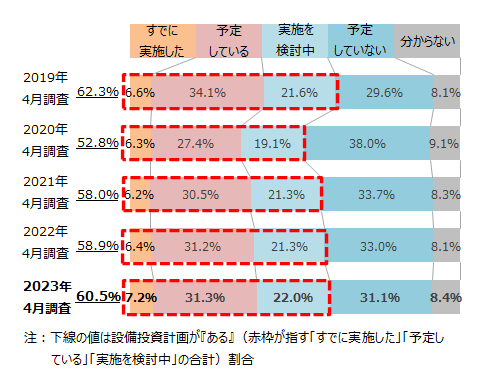

設備投資計画がある企業は約6割、コロナ前の水準に近づく

2023年度(2023年4月~2024年3月)に設備投資を実施する予定(計画)があるか尋ねたところ、設備投資計画が『ある』(「すでに実施した」「予定している」「実施を検討中」の合計)と回答した企業は60.5%となった。

前回調査(2022年4月実施)から1.6ポイント増と微増にとどまったものの、コロナ前の2019年(62.3%)の水準に近づきつつある。

他方、設備投資を「予定していない」企業は31.1%で、前回調査から1.9ポイント減少した。

また、2023年度に設備投資の予定(計画)が『ある』企業に対して、予定している設備投資額について尋ねたところ、設備投資予定額における全体の平均は1億2,470万円となった。設備投資計画の推移

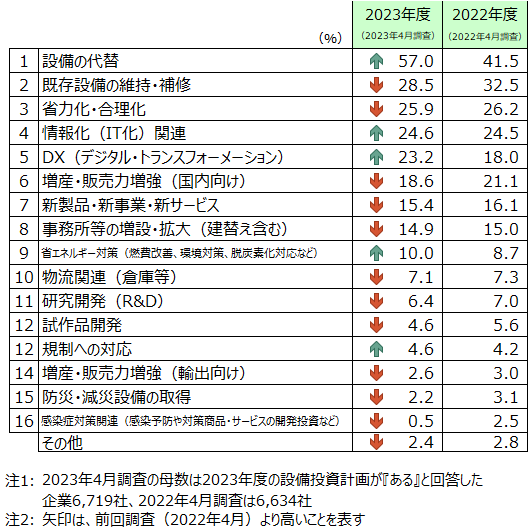

設備投資内容は「設備の代替」が初の50%超 デジタル投資は増加続く

2023年度に設備投資の予定(計画)が『ある』企業に対し、予定している設備投資の内容について尋ねたところ、入れ替えや交換、更新など「設備の代替」が57.0%と、調査開始後初めて50%を上回り、トップとなった(複数回答、以下同)。

次いで、「既存設備の維持・補修」(28.5%)や「省力化・合理化」(25.9%)、「情報化(IT化)関連」(24.6%)「DX」(23.2%)が続いた。

「情報化(IT化)関連」「DX」のいずれかを選択した、デジタル投資を検討している企業は38.3%と、前回調査から4.0ポイント増加し、業務の効率化、新しいシステムづくりへの投資が増えそうだ。また、電気料金などの上昇に対応する目的で「省エネルギー対策」も上向いた。

予定している設備投資の内容(複数回答)

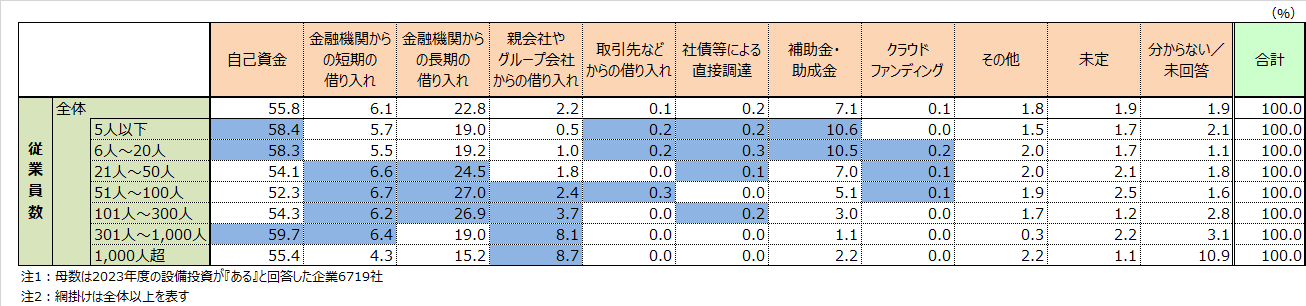

資金調達方法、「自己資金」がトップ 小規模ほど「補助金・助成金」が目立つ

2023年度に設備投資の予定(計画)が『ある』企業に対して、主な資金調達方法を尋ねたところ、「自己資金」が55.8%で最も高かった。

「金融機関からの長期の借り入れ」(22.8%)や「金融 機関からの短期の借り入れ」(6.1%)といった金融機関からの調達は28.9%と3割近くとなり、自己資金や金融機関からの借り入れが資金調達の大部分を占めた。

従業員数別にみると、「自己資金」では、20人以下の小規模な企業と301~1,000人の中堅企業で全体の割合を上回った。「金融機関からの借り入れ」では長短問わず従業員数21人~300人規模の企業で高い傾向が表れた。

また、「補助金・助成金」では従業員数20人以下の企業で10%を超え、規模の小さな企業での活用が目立った。主な資金調達方法 ~従業員数別~

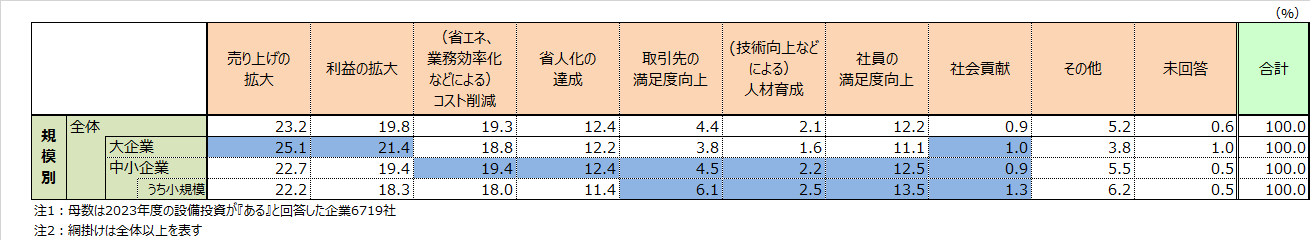

期待する効果、売り上げ・利益拡大と省力・省人化が大部分を占める

2023年度に設備投資の予定(計画)が『ある』企業に対して、最も期待する設備投資の効果を尋ねたところ、「売り上げの拡大」(23.2%)が最も高く、「利益の拡大」(19.8%)と合わせて4割以上を占めた。次いで、省エネ、業務効率化などによる「コスト削減」(19.3%)、「省人化の達成」(12.4%)が続いた。

規模別にみると、「大企業」では売り上げ・利益の拡大効果を期待する一方で、「中小企業」では生産の能率化・コスト削減を優先する傾向がみられた。このほか、従業員の職場環境改善による「社員の満足度向上」(12.2%)を始め、「取引先の満足度向上」(4.4%)、「(技術向上などによる)人材育成」(2.1%)は、企業規模が小さくなるにつれ割合が高くなった。最も期待する設備投資の効果 ~規模別~

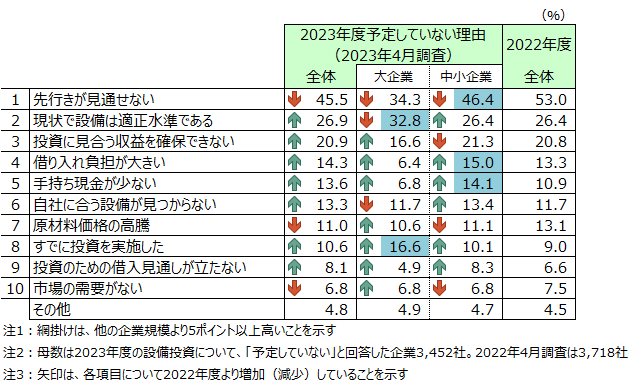

「先行きが見通せない」がトップも、コロナ禍以降初の50%割れ

2023年度に設備投資を「予定していない」企業に対して、設備投資を行わない理由を尋ねたところ、「先行きが見通せない」が45.5%で最も高かった(複数回答、以下同)。以下、「現状で設備は適正水準である」(26.9%)、「投資に見合う収益を確保できない」(20.9%)、「借入負担が大きい」(14.3%)、「手持ち現金が少ない」(13.6%)が続いた。「先行きが見通せない」は、2020年度に6割に達して以降減少が続き、コロナ禍後で初めて50%を下回った。

設備投資をしない理由を規模別に比較すると、「中小企業」では、「先行きが見通せない」「借り入れ負担が大きい」「手持ち現金が少ない」といった理由が「大企業」よりも5ポイント以上高かった。

他方、「大企業」では、「現状で設備は適正水準である」「すでに投資を実施した」という理由が「中小企業」よりも目立ち、現状維持もしくはポストコロナに向けて先んじて設備投資を済ませた傾向がみられた。

設備投資を予定していない理由 ~上位10項目~ (複数回答)

まとめ

本調査結果では、2023年度に設備投資を行う予定(計画)が『ある』企業は6割となった。前回調査(2022年4月実施)から微増にとどまったものの、コロナ前の2019年(62.3%)の水準に近づきつつあり、ポストコロナに向けて前向きな兆候ととらえることができそうだ。

全国の景況感を示すTDB景気動向調査でも、直近の国内景気は前向きな動きが加速している一方で、不安定な世界情勢や長期化する物価高、需要の急回復による人手不足など下振れ要因が存在している。現状では老朽化した既存設備の入れ替えや交換、更新を目的とした「設備の代替」のための投資が中心となっているが、半導体の製造拠点の新設、蓄電池をはじめとしたEV関連の大型投資が本格化するにつれ、新たな事業拡大に向けたポジティブな投資が上向く可能性がある。

投資に期待する効果では、「大企業」では売り上げ・利益拡大を期待する声が多い一方、「中小企業」では人手不足やエネルギー価格上昇に対応するため、合理化・コストカットに焦点を当てるケースが多く、規模によって差異が表れた。

2023年度の設備投資は、需要が急回復するポストコロナに向け、これまでコロナ禍で先送りにしてきた投資の再開による基盤整備を経て、生産・販売能力の拡大や新しい技術開発、人手不足に対応するためのデジタル投資の拡大が本格化するとみられる。

【内容に関する問い合わせ先 】

株式会社帝国データバンク 情報統括部

担当:辻尾智宏、窪田剛士、池田直紀

TEL:03-5919-9343

E-mail:keiki@mail.tdb.co.jp

リリース資料以外の集計・分析については、お問い合わせ下さい(一部有料の場合もございます)。

![TDB景気動向オンライン [帝国データバンク]](/common/images/header__logo--img2.png)